来源:郁言债市

►传统框架失效,“看股做债”走向极致

7月中旬以来或是相对煎熬的阶段。一方面,债市需要承受长久期收益率大幅上行带来的资本利得亏损,另一方面,投资者还面临着传统利率定价框架的全面失效。在理论上,债市定价的三要素,资金面、基本面、政策面,均支持利率下行。

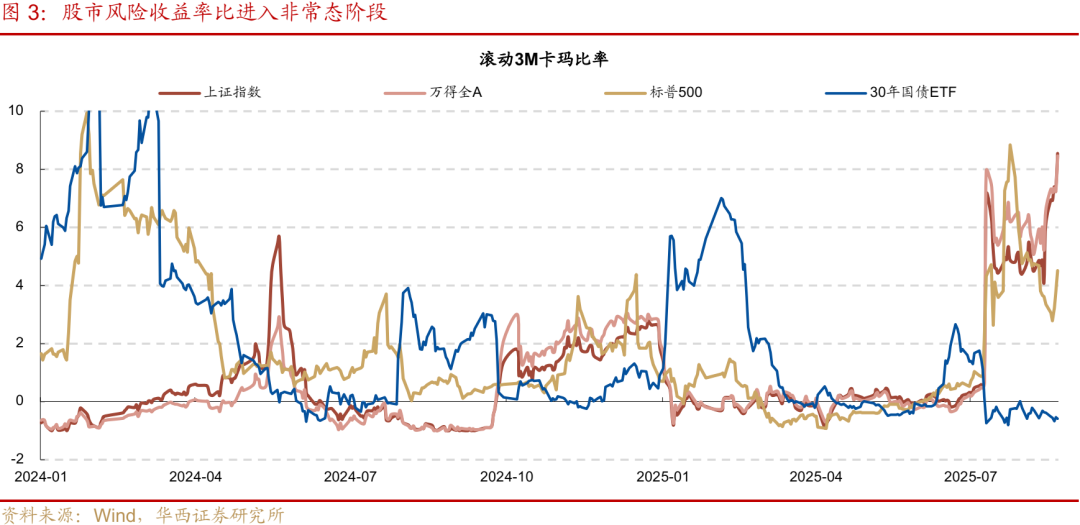

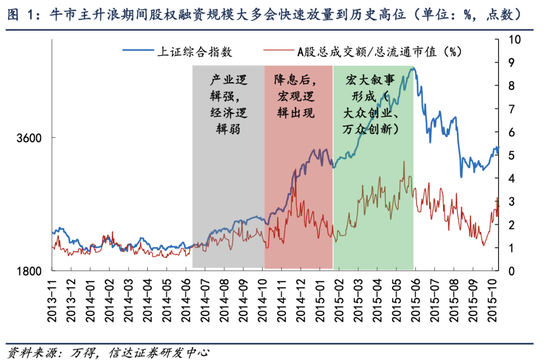

市场进入了一个由风险偏好单变量决断的定价状态,这也使得“看股做债”走向极致。这种状态形成的原因,或主要与股市非常态的风险收益率比相关,4月以来股市的极致行情使得上证指数、万得全A的滚动3M卡玛比率自7月后长期维持在4.0以上水平,这是去年“924”行情也无法达到的状态。这种几乎只涨不跌的风险偏好,对债市形成极大压力。

►8月下旬,股市发展的两个逻辑

一是快涨逻辑,在“九三共识”的支撑下,各大股指,尤其是大盘型股指,或受到资金的托举,继续维持只涨不跌的趋势,同时由于本轮股票牛市不同于“924”行情,前期散户资金进场节奏或更为温和,未来一周随着股市赚钱效应得到强化,不排除居民资金集中进场,加快股市上涨速度的可能性,债市或仍面临压力。

二是震荡逻辑,随着9月3日阅兵时点将近,部分投资者或针对“九三共识”做逆向投资,提前止盈退场,一旦股市开始出现下跌迹象,其对散户及其他资金的吸引力便容易下降,进而推动股市转而进入震荡区间,债市的情绪的压力也会相应减轻。

如果逻辑一成立,债市可能还有一跌,长端利率在恐慌情绪下进一步朝着不合理的定价调整,收益率或全面逼近3月中旬的高点,进而逐步独立于股市,走绝对收益率有吸引力的内生修复。如果逻辑二成立,债市大概率会走出加速下行的修复行情,多头或报复性反攻,收益率快速下行。因而综合来看,我们倾向于站在当前收益率,在负债端允许的情况下坚持越调越买。

►机构行为、资金因素指向债市或可乐观一些

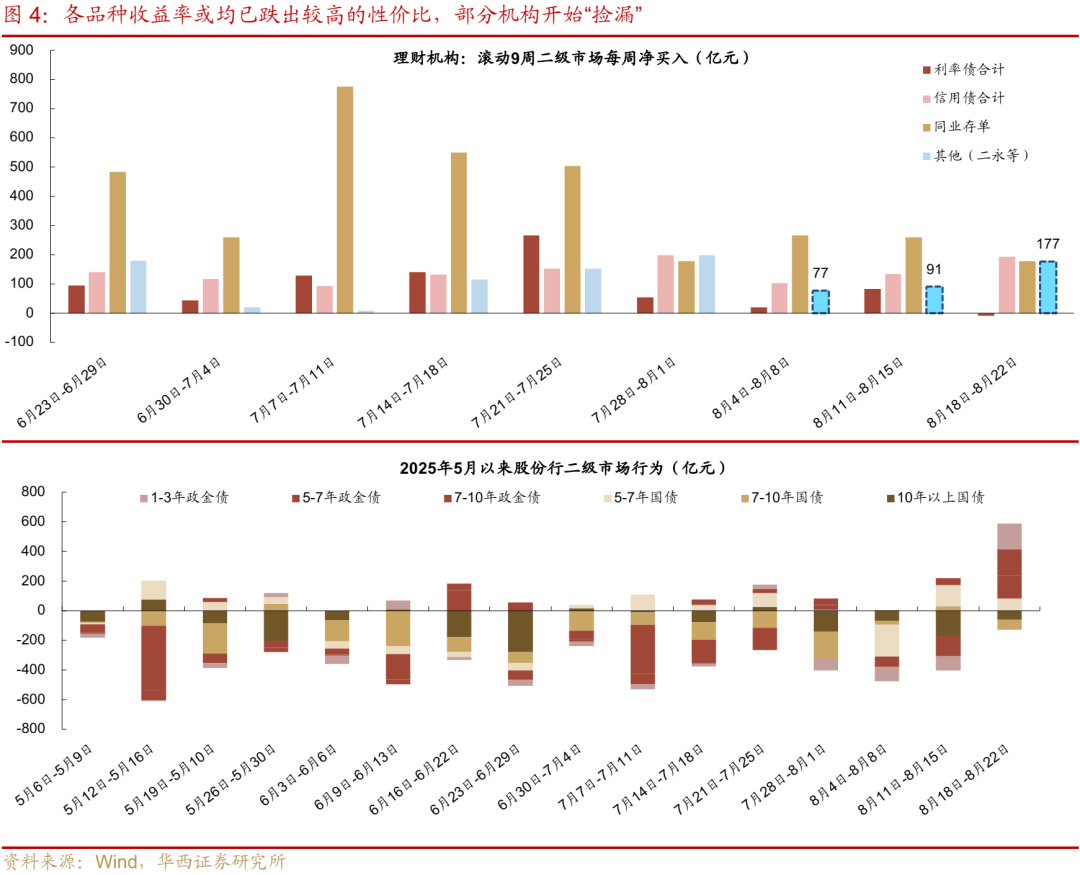

21-22日早盘,债市已经接近走出独立行情,周五下午的股市加速又中断了这一进展。这背后的机构行为,反映出当前各品种收益率或已具备初步性价比,配置力量在进场。

相比与7月下旬的下跌行情,8月初以来虽然债市表现同样不佳,但机构的定力正在提升。如8月18-22日基金净卖出规模远小于7月21-25日情形;此外,在基金卖债的同时,熊市中往往更加谨慎的理财及其通道开始成为二永债的主要承接盘;一贯在二级市场上出券的股份行,反而成为了长久期利率债的关键买盘;部分券商自营也在加仓10年以上国债,博弈行情反转的机会。

往后看,债市的利多或来自于降息预期发酵。鲍威尔在Jackson Hole会议上超预期的鸽派发言,大幅扭转了市场对于9月美联储不降息的担忧。其发言落地后,美元指数大幅跳水,离岸人民币汇率也由7.186升值至7.172。随着美国也回归降息通道,全球降息的压力也得到缓和,国内降准降息、央行重启买债等系列“宽货币”政策空间相应打开。

资金方面,税期异动后,央行及时通过逆回购填补缺口,并追加MLF净投放,反映其态度依然偏呵护,这也指向短期内资金面可能不会出现明显的大方向反转,8月资金大概率可平稳跨月,且跨月后9月初资金利率或将重回低位,对债市也形成一定支撑。

►债市策略:高位博弈窗口打开,哑铃组合进攻

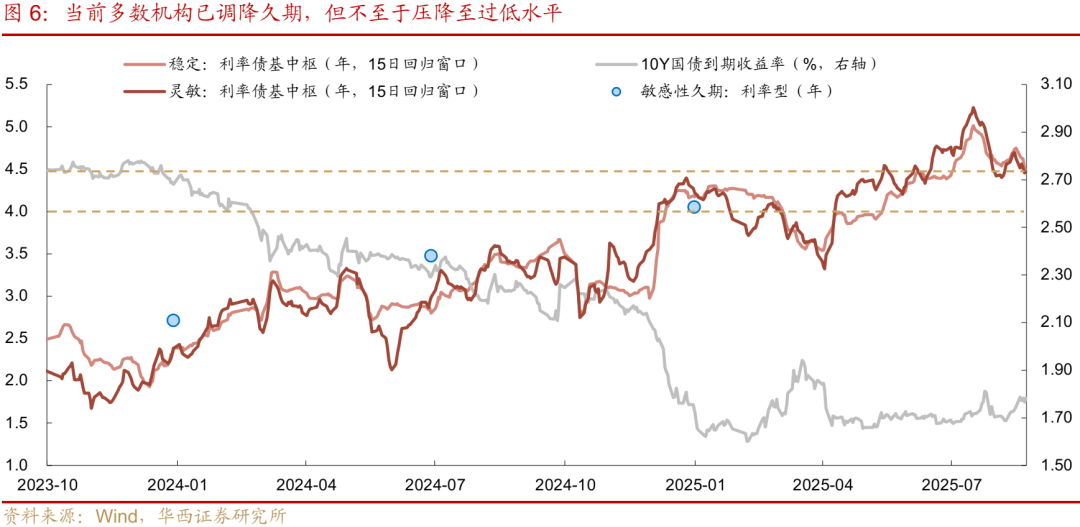

观察机构久期,以利率债基产品为例,无论是更为灵敏的15日窗口模型测算结果,还是更为稳定的40日窗口模型测算结果,截止8月22日二者均为4.47年,较8月初高点下降0.28年,接近4月对等关税落地后均值4.39年,意味着当前多数机构已调降久期,但不至于压降至过低水平。

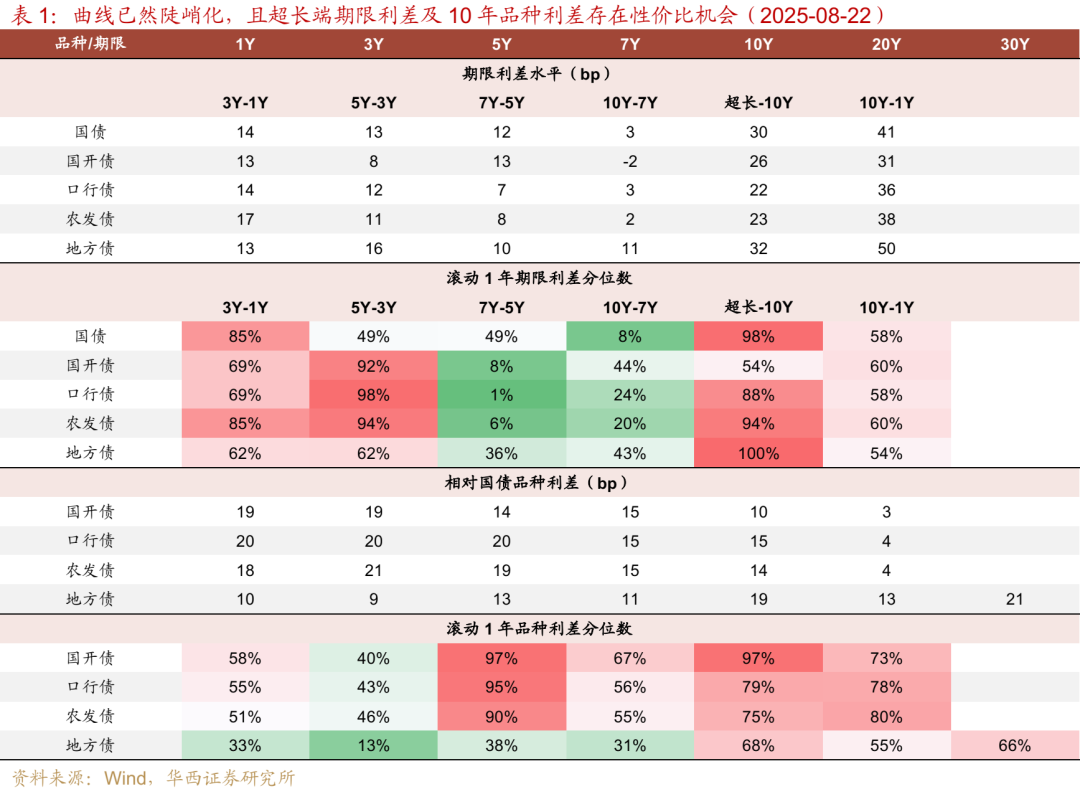

债市调整至此,进一步大幅防御的必要性或在下降,倘若面临负债端压力,或许可以考虑3.0-3.5年的久期位置,低于市场中枢,但又不至于达到近期绩优产品(防御型策略)2.5年的极致状态,同时保留一定的现金,以便债市行情出现反转后能及时通过超长债追加久期。如果在前期的调整行情中已腾挪出一定仓位,在“宽货币”空间重新打开的背景下,或可逐步重新建立久期仓位,品种布局上可考虑哑铃型结构,长端10年国开、30年国债等短期超调概率较大的品种值得关注,博弈其独立修复行情带来的“平坦化”机会。

风险提示:货币政策出现超预期调整。流动性出现超预期变化。财政政策出现超预期调整。

01

利率高位,多空抗衡

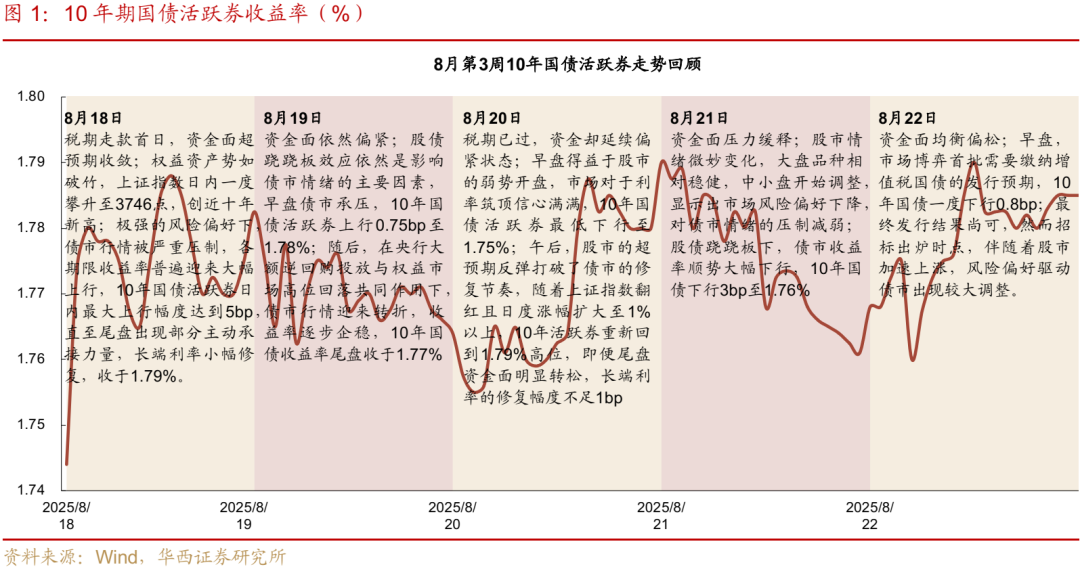

8月18-22日,上证指数持续刷十年新高水平,“股债跷跷板”效应明显,债市收益率冲高震荡。长端方面,10年国债活跃券(250011)上行至1.79%(+4bp),30年国债活跃券(2500002)上行至2.04%(+4.4bp);短端方面,1年国债活跃券(250008)上行至1.38%(+1.7bp),3年国债活跃券(250010)上行至1.44%(+2.5bp)。

本周主要影响事件及因素:

(1)周末美俄成功会谈,使美方原本对中方购买俄油加征关税的计划也暂时搁置,中美间接缓和,进一步提升风险偏好,对债市不利。18日,上证指数攀升至3746点,创近十年新高,公募纯债产品面临较大的赎回压力,基金当日大额减持债券。

(2)18-19日,税期走款余波未平,资金面明显收敛,借贷成本维持高位。不过,19-20日央行随之大额追加投放,逆回购续作规模分别达到5803、6160亿元,流动性压力自21日起缓解;22日央行公告MLF净投放3000亿元。

(3)20日、22日股市先后演绎当日大涨行情,22日上证指数向上突破3800点,尾盘收于3825.76点;权益行情大涨的背景下,债市定价被风险偏好主导,基本面与资金面等传统定价因素基本失效。

(4)22日,首批票息含税的10年、30年国债招标落地,二者票面利率分别较招标期间二级市场次新券收益率上浮3.3%、3.9%(增值税率为6%),发行结果尚可。

(5)22日晚间,鲍威尔在Jackson Hole会议上发表演讲,释放9月降息信号。

过去一周,资金面先紧后松,权益资产强势表现对债市的压制力依旧,利率曲线小幅走陡,弯曲程度渐进提升,中长久期信用债显著调整,曲线大幅陡峭化。

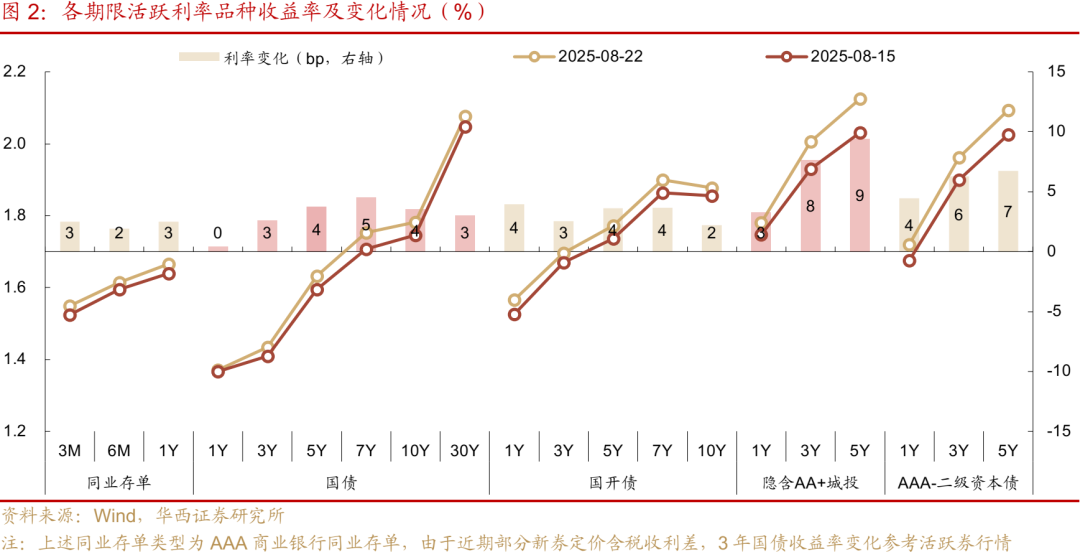

存单方面,受到税期资金面阶段性收敛影响,不少机构选择提价发行存单,据22日招标结果,25日即将发行的3个月、6个月、1年期大型国股行存单收益率分别为1.50%、1.64%、1.67%,较18日定价普遍抬升3bp;二级市场收益率相应受到影响,3个月、6个月、1年期收益率分别上行3bp、2bp、3bp至1.55%、1.61%、1.67%。

国债方面,1年期限收益率持稳于1.37%,3年及以上收益率上行幅度多在3-5bp区间,10年、30年国债收益率分别上行4bp、3bp至1.78%、2.08%。国开债行情与国债相似,各期限收益率上行幅度在3-4bp左右。

信用债方面,中长久期品种承压,隐含AA+城投债曲线上,1年、3年、5年期收益率分别上行3bp、8bp、9bp,其中3年及以上收益率普遍回到2.0%之上;AAA-二级资本债曲线上,1年、3年、5年期收益率分别上行4bp、6bp、7bp,其中3年、5年期收益率调整幅度大于国开债同期限品种。

下周(8月25-31日)债市关注点:

股市表现,重要股指能否维持高位,或再创新高

MLF中标利率是否下行(25日)

跨月资金准备期,央行净投放情况(25-29日)

7月工企利润数据、8月PMI表现(27日、31日)

美联储对降息表态转向后,全球资产定价表现

02

迎风而行

对于债市而言,7月中旬以来或是相对煎熬的阶段。一方面,债市需要承受长久期收益率大幅上行带来的资本利得亏损,以典型的10年、30年国债收益率为例,对比8月22日高点与7月15日调整起点的利率水平,二者上行幅度分别为12bp、25bp,其中30年国债收益追平3月年内高点。

另一方面,投资者还面临着传统利率定价框架的全面失效,尽管7月以来大部分时段内资金面整体偏松,各类宏观经济数据反映三季度以来基本面状态不算特别乐观,央行践行宽松政策方向,持续通过买断式回购、MLF释放中长期资金投放,财政政策则维持平稳的发力节奏。债市定价的三要素,资金面、基本面、政策面,在理论上均支持利率下行。

市场进入了一个由风险偏好单变量决断的定价状态,这也使得“看股做债”走向极致。这种状态形成的原因,或主要与股市非常态的风险收益率比相关。为了方便对不同资产做统一比较,风险收益率比指标上,我们选用债市更为常用的滚动3M卡玛比率。从结果来看,4月以来股市的极致行情使得上证指数、万得全A的滚动3M卡玛比率自7月后长期维持在4.0以上水平,这是去年“924”行情也无法达到的状态。这种几乎只涨不跌的风险偏好,对债市形成极大压力。

未来一段时间内,股市或存在两个逻辑,一是快涨逻辑,在“九三共识”的支撑下,各大股指,尤其是上证指数、沪深300等大盘型股指,或受到资金的托举,继续维持只涨不跌的趋势,同时由于本轮股票牛市不同于“924”行情,前期散户资金进场节奏或更为温和,未来一周随着股市赚钱效应得到强化,不排除居民资金集中进场,加快股市上涨速度的可能性,债市或仍面临压力。二是震荡逻辑,随着9月3日阅兵时点将近,部分投资者或针对“九三共识”做逆向投资,提前止盈退场,一旦股市开始出现下跌迹象,其对散户及其他资金的吸引力便容易下降,进而推动股市转而进入震荡区间,债市的情绪的压力也会相应减轻。

如果逻辑一成立,债市可能还有一跌,长端利率在恐慌情绪下进一步朝着不合理的定价调整,收益率或全面逼近3月中旬的高点,进而逐步独立于股市,走绝对收益率有吸引力的内生修复。如果逻辑二成立,债市大概率会走出加速下行的修复行情,多头或报复性反攻,收益率快速下行。因而综合来看,我们倾向于站在当前收益率,在负债端允许的情况下坚持越调越买。

从本周(8月18-22日)情况看,周四至周五早盘债市已经接近走上独立行情了,周五下午的股市加速又中断了这一进展。这背后的机构行为,反映出当前各品种收益率或已具备初步性价比,配置力量在进场。相比与7月21-25日当周的下跌行情,8月初以来虽然债市表现同样不佳,但机构的定力正在提升。如7月21-25日基金净卖出3587亿元,而8月18-22日基金仅净卖出2028亿元,其中19日(实际交易为18日)为主要减持时点,贡献了1266亿元的净卖出规模,后续几日净卖出量均不算显著。此外,在基金卖债的同时,熊市中往往更加谨慎的理财及其通道开始成为二永债的主要承接盘;一贯在二级市场上出券的股份行,反而成为了长久期利率债的关键买盘;部分券商自营也在加仓10年以上国债,博弈行情反转的机会。

往后看,债市的利多或来自于降息预期发酵。22日晚间,鲍威尔在Jackson Hole会议上超预期的鸽派发言,大幅扭转了市场对于9月美联储不降息的担忧。其发言落地后,美元指数大幅跳水,离岸人民币汇率也由7.186升值至7.172。随着美国也回归降息通道,全球降息的压力也得到缓和,国内降准降息、央行重启买债等系列“宽货币”政策空间相应打开。

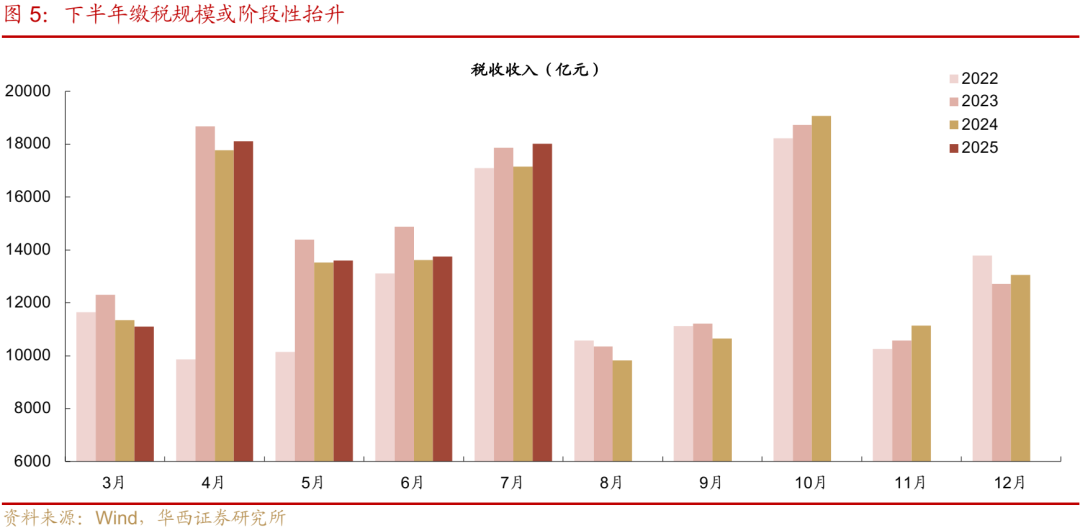

与此同时,税期异动之后,流动性或重回宽松,对债市也形成一定支撑。8月市场经历了税期附近的借贷成本显著上行,背后可能对应三个变化,一方面,今年上半年财政收入表现偏弱,1-6月税收收入同比下滑1.2%,下半年财政或税收板块发力,如7月税收收入为1.80万亿元,同比多增5%,8月或面临类似的困扰;另一方面,8月买断式逆回购续作时间集中在上旬,当时市场资金压力不大,机构在报量期间或低估了税期资金压力;再者,股票牛市行情可能也会对资金造成一定挤占作用;随着月中买断式逆回购相继到期,央行在税期前两日的常态化投放或难满足市场资金需求,最终形成了资金缺口。但从后续央行及时逆回购补充以及MLF净投放操作来看,其态度依然偏呵护,这也指向短期内资金面可能不会出现明显的大方向反转,8月资金大概率可平稳跨月,且跨月后9月初资金利率或将重回低位。

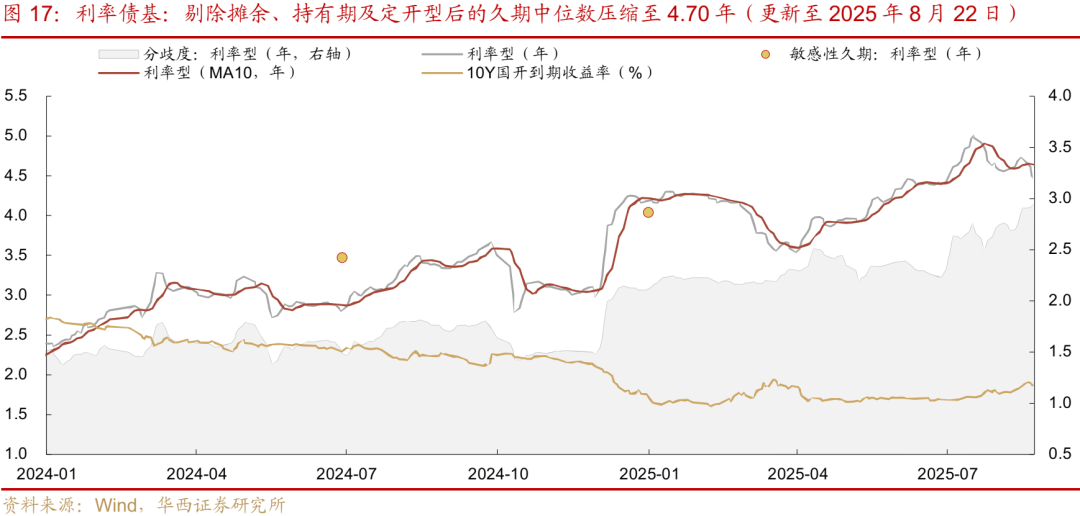

落脚到短期的债市策略上,首先观察机构久期,以利率债基产品为例,无论是更为灵敏的15日窗口模型测算结果,还是更为稳定的40日窗口模型测算结果,截止8月22日二者均为4.47年,较8月初高点下降0.28年,接近4月对等关税落地后均值4.39年,意味着当前多数机构已调降久期,但不至于压降至过低水平。

债市调整至此,进一步大幅防御的必要性或在下降,倘若面临负债端压力,或许可以考虑3.0-3.5年的久期位置,低于市场中枢,但又不至于达到近期绩优产品(防御型策略)2.5年的极致状态,同时保留一定的现金,以便债市行情出现反转后能及时通过超长债追加久期。如果在前期的调整行情中已腾挪出一定仓位,在“宽货币”空间重新打开的背景下,我们更倾向于逐步重新建立久期仓位,品种布局上可考虑哑铃型结构,长端10年国开、30年国债等短期超调概率较大的品种值得关注,博弈其独立修复行情带来的“平坦化”机会。

03

净值跌幅扩大,理财规模持续下降

3.1 周度规模:环比降995亿元注:由于数据源受限,目前仅有70%的产品规模正常披露(约为21万亿元),当前数值仅反映部分理财产品情况,不代表整体理财情况,仅供参考。待数据源更新后,我们将及时更新完整信息。

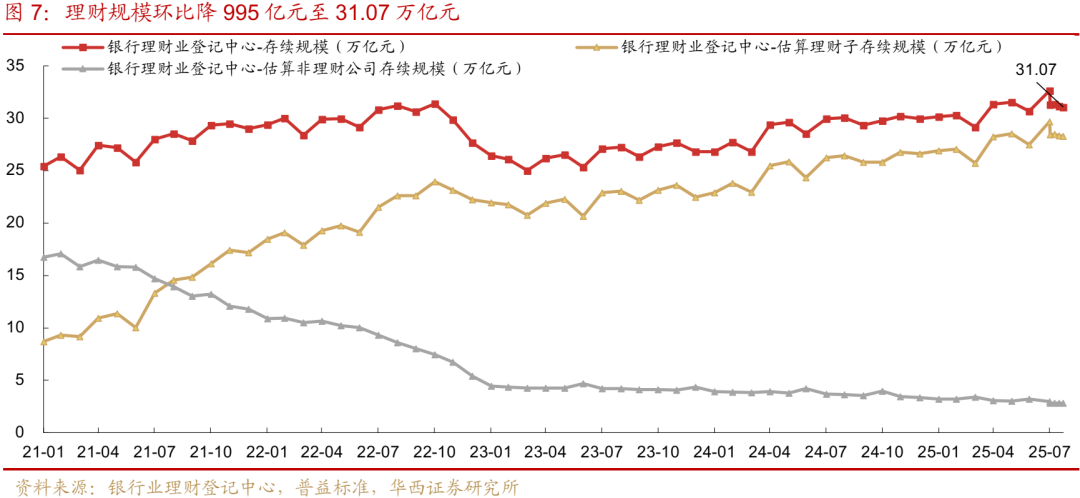

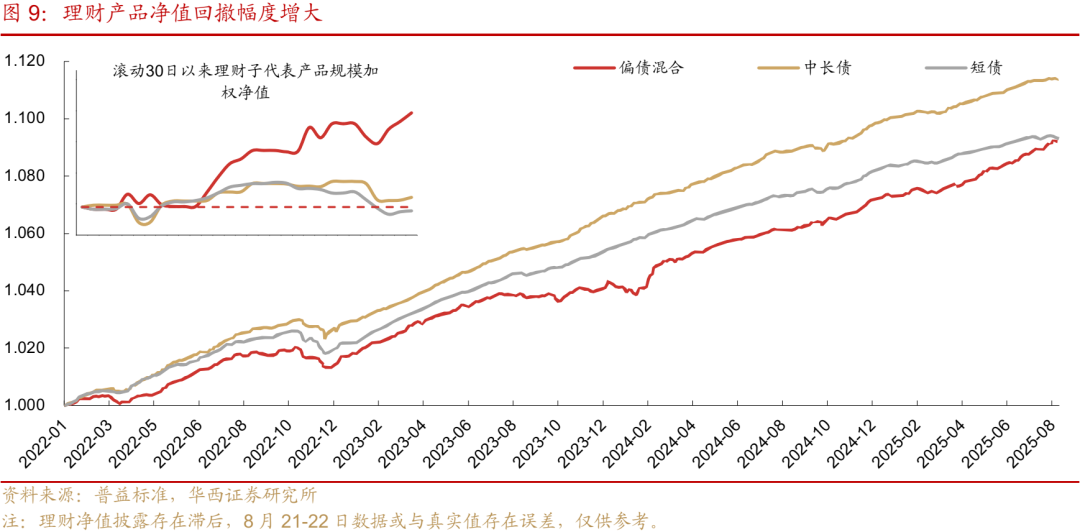

8月11-15日,利率再度上行,理财产品净值也随即出现回撤,截至8月15日,短债、中长债理财产品回撤幅度分别为3bp、1bp。净值的波动或已传导至负债端情绪,理财规模环比降1497亿元至31.17万亿元(初值降1206亿元)。往年8月第二周,理财规模多抬升,2021-23年规模增幅在700-5600亿元区间(平均增幅2500亿元),2024年则受大行卖债的影响,债市同样出现回调,存续规模小幅回落近百亿元。

拆分产品结构来看,日开型产品规模大幅回落,环比降1546亿元。其次是久期同样偏短的持有期产品,规模环比降163亿元。封闭式产品维持正增,小幅扩容252亿元,其次定开产品,较前一周增109亿元。

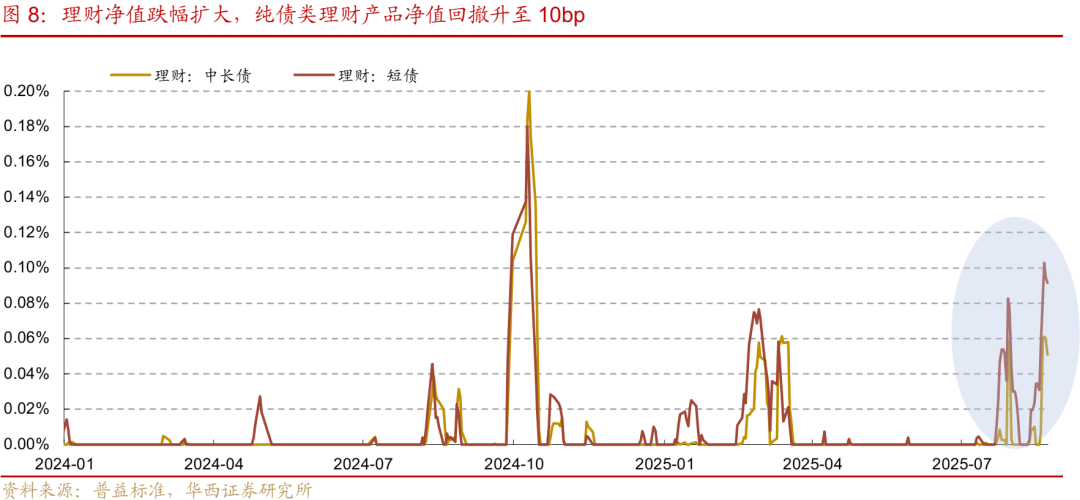

本周(8月18-22日)债市空头情绪进一步升温,理财净值跌幅扩大,纯债类理财产品净值回撤升至10bp,幅度已超过今年2月份赎回潮水平,产品负债端或承压。同时,股票行情持续加速,部分理财资金可能逐步向权益市场“搬家”。在此背景下,理财规模持续缩减,本周环比降995亿元至31.07万亿元。往后看,下周(25-29日)将迎月末周,在回表的驱动下,理财规模大概率会继续下降,2021-24年平均降幅在400亿元水平。

不过当前或也无需担心理财的负反馈,因为今年以来理财的配置方向以存款、存单等高流动性资产为主,买债规模本身就在下降,因而流动性储备或足以应对一些冲击。

3.2 理财风险:尚未出现大规模赎回迹象

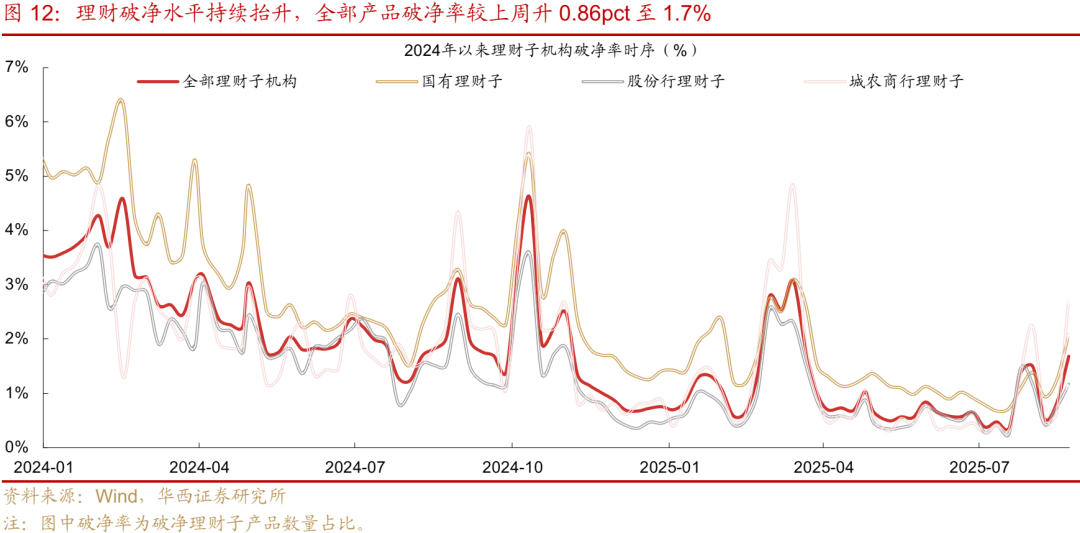

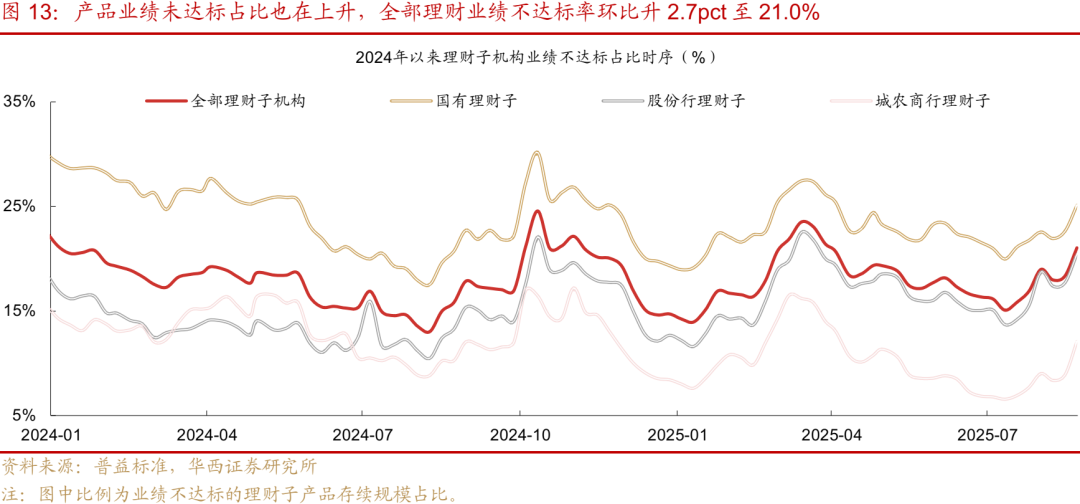

理财破净率和业绩不达标情况易受产品过往业绩影响,2024年以来波动水平相对不大,同过往几轮赎回潮可比性不高,我们更加关注理财区间负收益率表现。

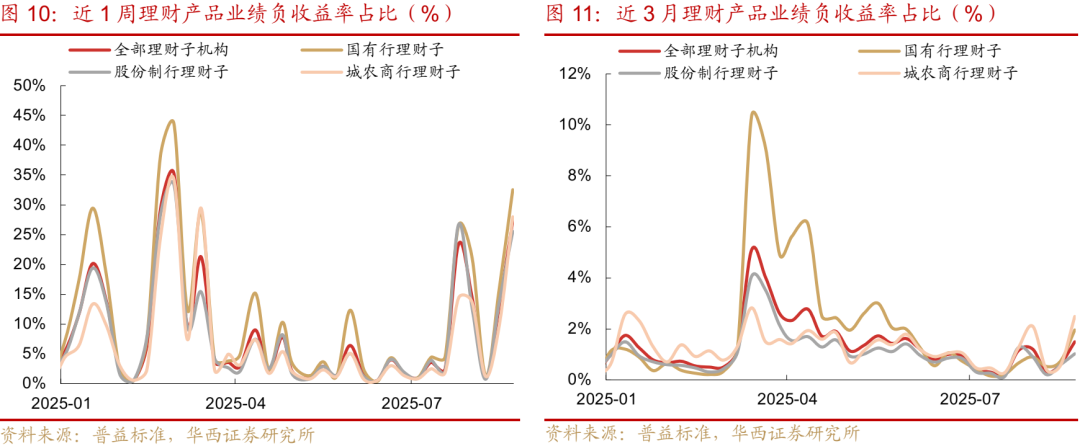

8月18-22日,随着理财产品净值回撤幅度走扩,区间负收益率显著攀升,滚动近1周理财产品负收益率较前一周上升14.3pct至27.26%。拉长期限来看,滚动近三个月产品负收益率也环比升0.9pct至1.49%。

受理财产品回撤幅度增大影响,理财破净水平持续抬升。全部产品破净率较上周升0.86pct至1.7%。拆分各机构观察,国有行、股份行和城农商行较前一周分别上升0.83pct、0.42pct和2.08pct,分别至2.1%、1.2%和2.7%。

同样,产品业绩未达标占比也在上升。全部理财业绩不达标率环比升2.7pct至21.0%。拆分各机构观察,国有行、股份行和城农商行较前一周分别上升2.5pct、2.7pct和3.2pct,分别至25.1%、20.4%和12.1%。

不过,尽管各类风险指标均在抬升,理财并未出现大规模赎回的迹象。结合第三方申赎数据来看,18-22日理财机构对债基基本维持净申购,仅18日当日赎回6.3(脱敏数据,单位为1)。同时,理财在二级市场中的配置节奏也维持稳定,本周净买入 540 亿元(过去三周分别为 630 、467 、569 亿元),对存单也维持增配态势,净买入179亿元。

04

杠杆率:银行体系降杠杆

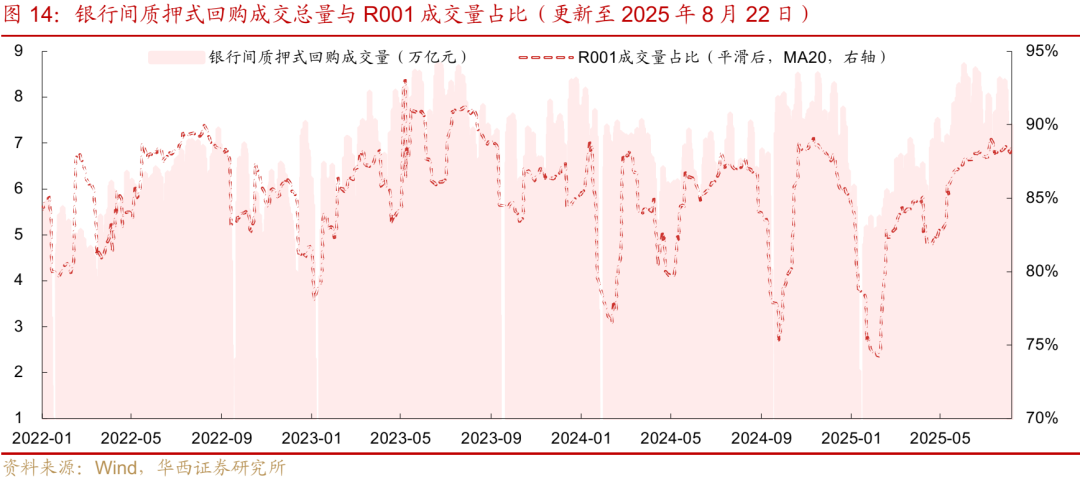

8月18-22日,税期资金面超预期收敛,平均资金利率大幅上行,R001周均值较上周小幅上行15bp,R007周均值环比上行6bp。银行间质押式成交规模回落,平均成交量由前一周的8.15万亿元降至7.13万亿元。

平均隔夜占比下降,由前一周的89.82%降至87.75%。逐日来看,税期走款期间(18-19日),流动性紧张,R001成交量占比维持在87.0%左右,随着周四周五资金面转松,隔夜成交占比提升至88.7%附近。

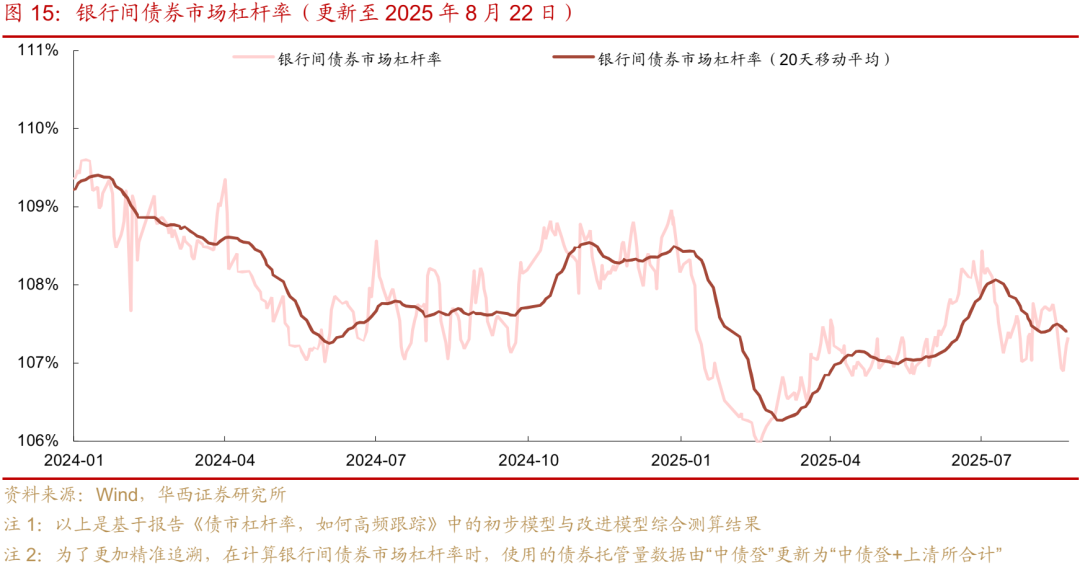

银行负债端压力抬升,银行间杠杆率下降。受税期影响,18-22日,银行体系平均融出规模骤降至2.90万亿元水平,前一周为4.28万亿元;存单一级发行价格也从周初的1.64%左右逐步攀升至1.67%附近,二者或共同指向银行负债端存在压力。在此背景下,银行间平均杠杆水平下降,由前一周的107.67%降至107.09%。不过周内来看,杠杆率整体呈现上升趋势,由周初的106.93%提升至周五的107.33%。

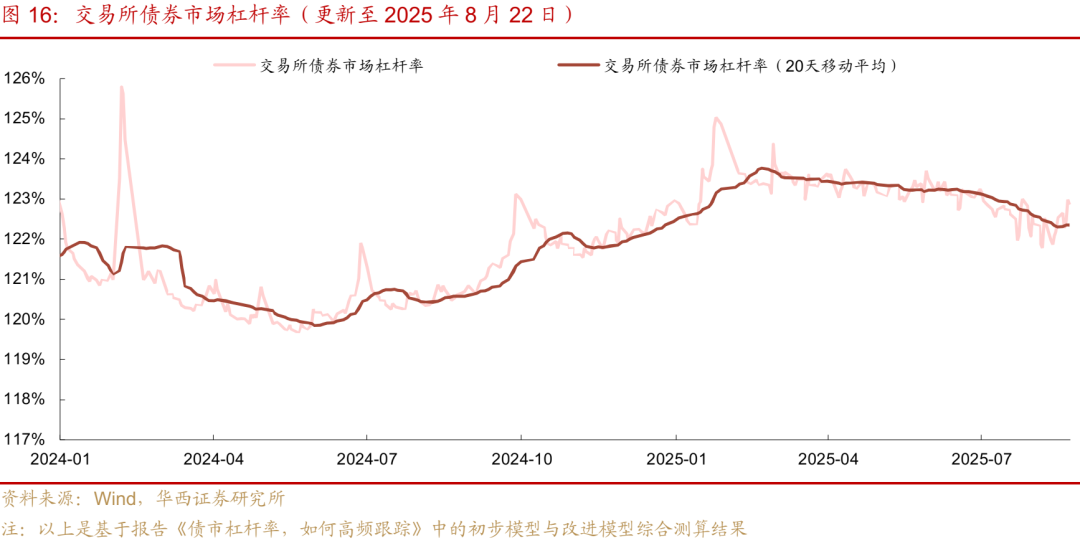

交易所加杠杆,平均杠杆水平由前一周的122.13%提升至122.65%。周内来看,交易所杠杆率一波三折,由周一的122.65%降至周二的122.28%,后反弹至周四的122.98%,周五再度小幅降至122.87%。

非银机构杠杆率水平继续下降,平均杠杆水平由前一周的112.47%降至111.66%。与银行体系杠杆率类似,虽然周均值下降,但是周内呈现上升趋势,非银杠杆水平由周一的111.32%升至周五的111.96%。

05

债基久期压缩

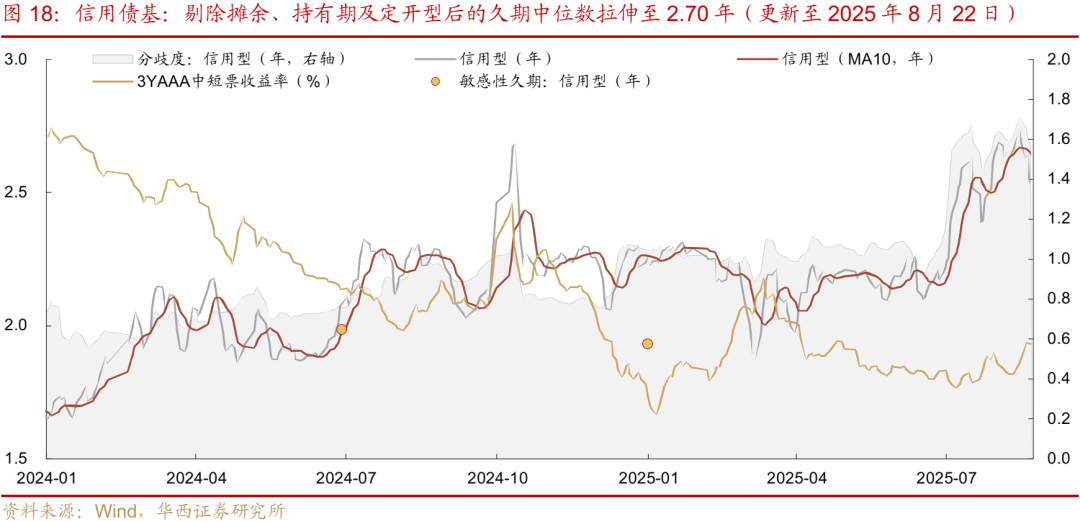

8月18-22日,债市空头情绪升温,长端利率高位震荡,中长债基进一步压缩久期。其中,利率型中长债基久期周度平均值由前一周的4.70年压缩至4.58年,信用型中长债基久期周度平均值同样由前一周的2.70年压缩至2.58年。周内来看,利率债基的久期由周一的4.66年持续压缩至周五的4.47年;信用债基久期由周初的2.64年压缩至2.54年左右。

需要说明的是,久期模型本质上是通过分析一段时间内基金产品的收益序列特点,以此来捕捉不同期限仓位变化的信息,若基金在短期内频繁调整策略,久期模型所反映的结果存在一定的滞后性。

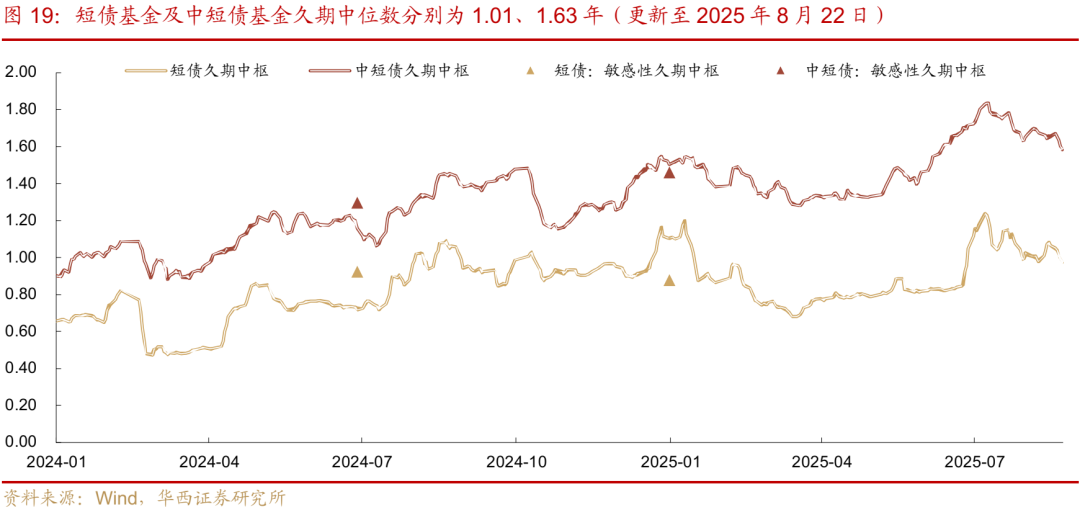

此外,我们也沿用《一季度纯债基金规模“百态”》中短债与中短债基金的划分名单(Wind口径下的短债基金包含了中短债基),采用类似的方法对短债、中短债基金进行了久期跟踪。

短债及中短债基金久期也同步压缩。其中,中短债基金久期中枢的周均值由前一周的1.66年压缩至1.63年,短债基金久期中枢由前一周的1.05年压缩至1.01年。日度来看,中短债基金久期由周一的1.67年缩短至周五的1.58年,短债基金久期由周一的1.05年逐日下降至周五的0.98年。

说明:我们在《久期测算2.0版,兼具高频与精准》中,结合基金实际运作特点,改进了久期测算的方法论,并对各个季度内存续的中长债基(剔除了摊余型、持有期型及定开型)进行了风格分类,根据基金季报中各券种持仓数据,将国债、政金债、同业存单及其他(多为地方债)视为利率型持仓,将企业债、中票、短融、非政金金融债及ABS视为信用持仓。参考24Q2结果,我们将利率持仓高于70%的品种归类为利率债基(共327只),将信用持仓高于70%的品种归类为信用债基(共180只)。

06

政府债净缴款规模下降

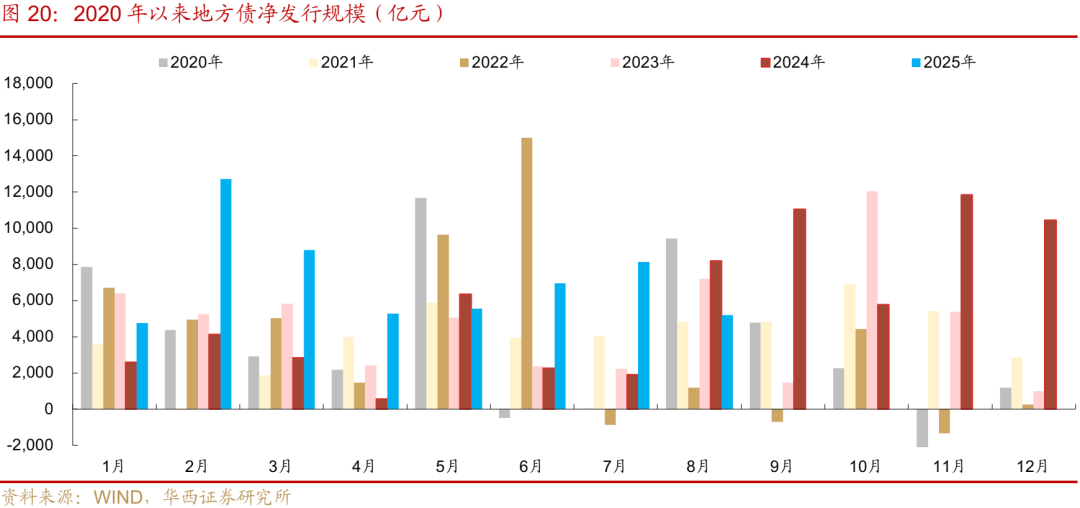

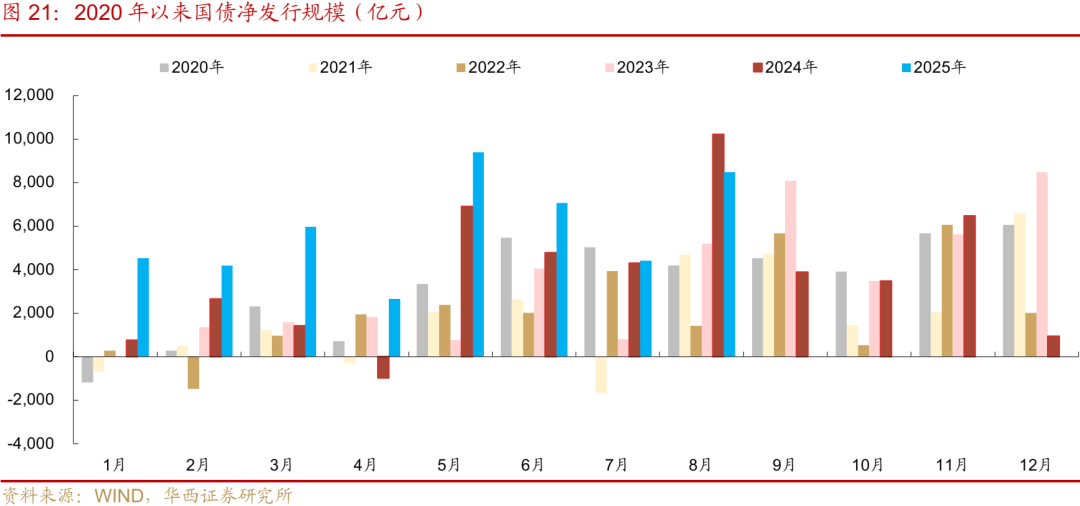

政府债供给节奏放缓,8月25-29日计划发行量为3516亿元,较上周的7618亿元大幅回落。其中,国债无发行计划(周环比-3927亿元),地方债计划发行3516亿元(周环比-176亿元)。

政府债净缴款也从前一周的2948亿元降至2114亿元,主要由于8月国债已全部发行完毕,下周国债净缴款量由前一周的1156亿元降至-1亿元;地方债净缴款量则有所提升,环比增加323亿元至2115亿元。

地方债方面

本周(8月18-22日),安徽省披露置换隐性债务专项债发行计划,合计发行291亿元,发行期限均在10年期及以上。截至8月26日,置换债已发行和已公告的计划发行规模合计19367亿元,发行进度96.83%(全年2万亿元)。

新增地方专项债方面,8月18-22日发行2393亿元,8月25-31日发行1880亿元。截至8月31日,新增专项债已发行和已公告的计划发行规模合计32641亿元(其中,特殊专项债7524亿元),同比多6927亿元,占4.4万亿额度的74%(去年同期进度为64%)。

周度来看,8月18-22日,发行地方债3692亿元,净发行2013亿元,其中新增一般债95亿元、新增专项债2393亿元(其中:特殊专项债680亿元)、普通再融资债958亿元、特殊再融资债245亿元。

8月25-31日,发行地方债3516亿元,净发行2555亿元,其中新增一般债353亿元、新增专项债1880亿元(其中:特殊专项债571亿元)、普通再融资债992亿元、特殊再融资债291亿元。

月度来看,8月1-31日,发行地方债9776亿元,净发行5200亿元,其中新增一般债825亿元、新增专项债4865亿元(其中:特殊专项债1760亿元)、普通再融资债3538亿元、特殊再融资债548亿元。

1月1日-8月31日,新增地方债累计发行38849亿元,同比多8011亿元,占5.2万亿额度的75%,剩余额度13151亿元。地方债累计净发行57456亿元,同比多28627亿元。

其中,新增一般债累计发行6208亿元,同比多1084亿元,占8000亿额度的78%,剩余额度1792亿元;

新增专项债累计发行32641亿元,同比多6927亿元,占4.4万亿额度的74%,剩余额度11359亿元。

再融资债累计发行37964亿元(其中,置换债19367亿元),同比多14769亿元。

国债方面

周度来看,8月18-22日,发行国债3927亿元,净发行3526亿元,其中特别国债发行831亿元。8月25-31日,发行国债0亿元,净发行-2371亿元。

月度来看,8月1-31日,发行国债13518亿元,净发行8489亿元。

1月1日-8月31日,国债累计净发行46710亿元,同比多16649亿元,占6.66万亿额度的70%,剩余额度19890亿元。其中,补充大行资本的5000亿特别国债已发行完毕,1.3万亿超长特别国债已发行9960亿元。

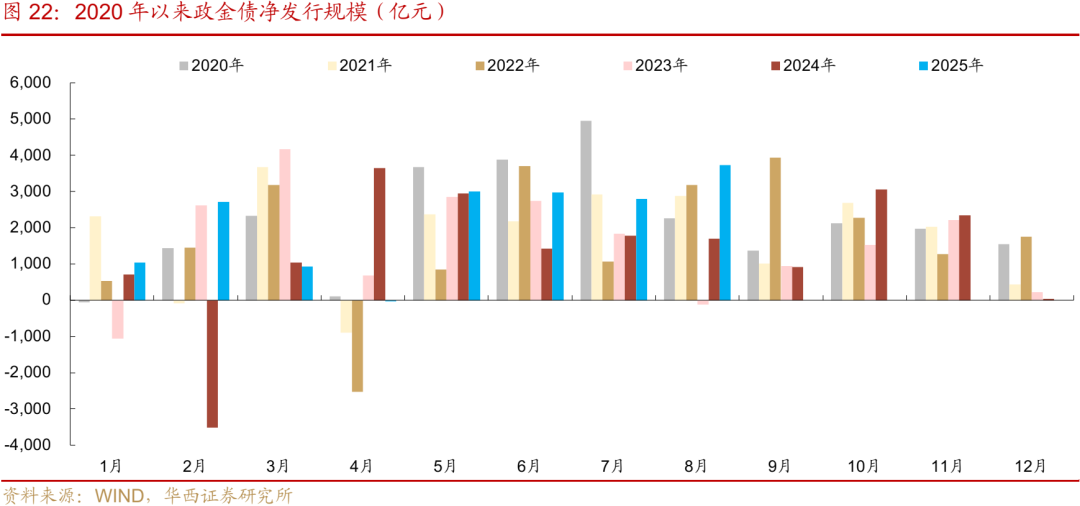

政金债方面

周度来看,8月18-22日,发行政金债1640亿元,净发行1620亿元。8月25日,发行政金债310亿元,净发行-1075亿元。

月度来看,8月1-25日,发行政金债5285亿元,净发行3724亿元。

1月1日-8月25日,政金债累计净发行17154亿元,同比多8551亿元。

风险提示:

货币政策出现超预期调整。本文假设国内货币政策维持当前力度,但假如国内经济超预期放缓、或海外货币政策出现超预期变化,国内货币政策相应可能出现超预期调整。

流动性出现超预期变化。本文假设流动性维持充裕状态,但假如流动性投放少于往年同期,流动性可能出现超预期变化。

财政政策出现超预期调整。本文假设国内财政政策维持当前力度,但假如国内经济超预期放缓,国内财政政策相应可能出现超预期调整。

分析师:刘郁

分析师执业编号:S1120524030003

分析师:谢瑞鸿

分析师执业编号:S1120525020005

联系人:刘谊

证券研究报告:《迎风而行》

报告发布日期:2025年8月24日

还没有评论,来说两句吧...