高盛利率策略师称,5年期美债比起其他期限国债从未如此昂贵,只有当年美联储将利率降至零时例外。

周三,5年期收益率维持在大约3.78%,仍接近自2022年初以来的高位区间,当时美联储的联邦基金利率目标区间下限为0%。但一种常见的债券相对价值计算方法显示5年期国债的估值处于历史高位。

“美国国债市场的一个决定性特征是5年期国债的高估状态,过去如此,现在仍是如此,”策略师William Marshall和Bill Zu在8月5日的一份报告中写道。他们的比较基准是2年期和30年期国债收益率。

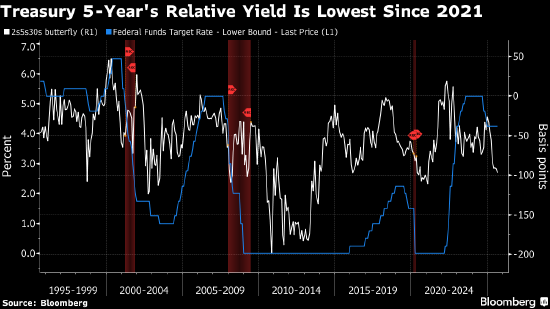

在被称为“蝶式”策略的计算中,5年期收益率被乘以两倍,再减去两年期和30年期收益率之和。目前结果接近负100个基点,处于自2021年初以来的区间低端。

Marshall和Zu表示,该估值主要与市场对美联储降息时间和幅度的假设有关,但这种情况不太可能持续下去。

“自年初以来,市场普遍预期短期内会有更多降息,同时累计降息幅度也更深,”他们写道。

在降息预期的推动下,五年期国债是今年以来表现最好的美债品种,而持续的通胀和美国预算赤字趋势对长期国债收益率构成上行压力。高盛策略师写道,这也可能反映出市场预期明年美联储领导层更替将意味着“从明年年中以后进入一个更偏鸽派的政策路径”。

自去年12月底以来,五年期收益率已下降60个基点,2年期收益率下降52个基点。30年期收益率几乎没有变化。

欲联系中文编译

还没有评论,来说两句吧...