今年5月,中国光伏产业迎来“累计装机容量突破1太瓦(TW)”的历史性时刻。这一数字相当于1000座三峡电站的装机总和,标志着我国成为首个光伏累计装机进入太瓦量级的国家。未来我国光伏产业将会如何发展?一起来看看吧~(资料参考:中国能源报,《2025 SNEC观察——中国光伏重塑全球零碳未来》,2025.6.15)

供给端:顶层关注+企业自律协同推动困境反转

从供给侧角度分析,“顶层关注”与“企业自律”成为光伏产业链困境反转的关键词——

Ø 关键词:“顶层关注”

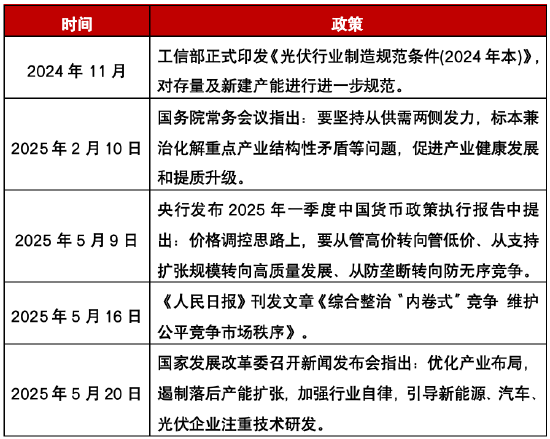

2024年以来光伏主产业链供给全面过剩,主产业链各环节产能达到1000GW以上,供给侧矛盾凸显。自2024年年底开始,我国顶层政策制定机构已多次传递出解决以光伏为代表的重点行业结构性矛盾的决心。(资料参考:国金证券,《光伏中期策略:供给侧困境反转见曙光,看好产能再全球化、技术迭代破局机会》,2025.6.8)

光伏行业相关政策一览表

资料参考:国金证券,《光伏中期策略:供给侧困境反转见曙光,看好产能再全球化、技术迭代破局机会》,2025.6.8

Ø 关键词:“企业自律”

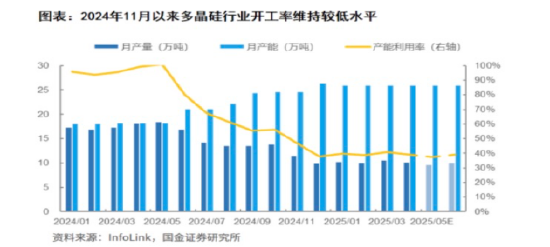

面对全产业链亏损、供需错配等状况,光伏产业率先开启“反内卷”行动,主流企业纷纷自律减产,以多晶硅为例,目前产量维持在10万吨/月左右(即120万吨/年),行业整体开工率仅为40%,行业库存得到有效控制。(资料参考:期货日报,《光伏产业“反内卷” 拥抱期货市场寻新机》,2025.6.4;经济观察报,《硅料“联合收储计划”尚处“非常早期”,多轮去化后行业仍有数月库存》,2025.5.14)

2024年11月以来多晶硅行业开工率维持较低水平

资料参考:国金证券,《光伏中期策略:供给侧困境反转见曙光,看好产能再全球化、技术迭代破局机会》,2025.6.8

展望未来,行业市场化出清、企业自律协同、相关政府部门及监管机构的政策配合与监督,或有望推动光伏实现“困境反转”。(资料参考:国金证券,《光伏中期策略:供给侧困境反转见曙光,看好产能再全球化、技术迭代破局机会》,2025.6.8)

需求侧:“抢装潮”+“沙戈荒”+“出口高景气”

推动需求持续增长

在需求侧,“抢装潮”、“沙戈荒”、“出口高景气”推动全球需求持续增长——

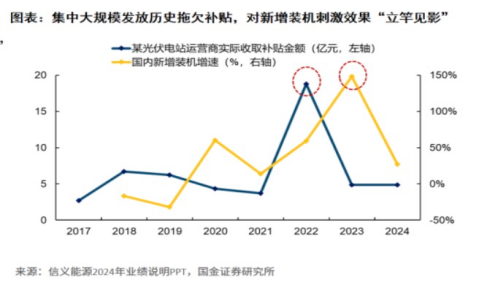

Ø 关键词:“抢装潮”

受6月1日政策节点的影响,分布式光伏项目抢装需求集中爆发,带动国内新增装机规模显著提升,今年一季度国内新增装机59.71GW,同比增长31%;今年4月国内新增装机45.22GW,同比增长215%,环比增长123%。(资料参考:央视财经,《光伏组件厂家“爆单”!新能源项目现“抢装潮”?业内人士分析》,2025.4.2;国金证券,《光伏中期策略:供给侧困境反转见曙光,看好产能再全球化、技术迭代破局机会》,2025.6.8)

资料参考:国金证券,《光伏中期策略:供给侧困境反转见曙光,看好产能再全球化、技术迭代破局机会》,2025.6.8

Ø 关键词:“沙戈荒”

2025年《政府工作报告》首次明确提出加快“沙戈荒”新能源基地建设。根据《三北沙漠戈壁荒漠地区光伏治沙规划(2024-2030)》,“沙戈荒”光伏电站适建区域约10万平方公里,理论装机潜力近10TW,据国家能源局统计,截至2024年底第一批以“沙戈荒”为重点的大型风电光伏基地建成92GW、完成率95%。另外,多个省级136号文细则陆续出台促进需求平稳衔接。(资料参考:国金证券,《光伏中期策略:供给侧困境反转见曙光,看好产能再全球化、技术迭代破局机会》,2025.6.8)

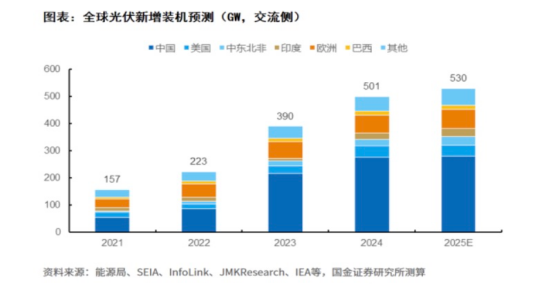

Ø 关键词:“出口高景气”

光伏制造业再全球化趋势下,海外本土组建产能规模扩大带动电池片出口需求提升,今年1-4月电池片出口25.4GW,同比增长29.8%。业内预计,2025年全球光伏新增装机维持5%-10%的增速,光伏组件端需求有望提升至650-700GW。(资料参考:国金证券,《光伏中期策略:供给侧困境反转见曙光,看好产能再全球化、技术迭代破局机会》,2025.6.8)

资料参考:国金证券,《光伏中期策略:供给侧困境反转见曙光,看好产能再全球化、技术迭代破局机会》,2025.6.8

如何关注光伏产业投资机遇?

有机构预计,“去库存”和“去产能”仍是光伏业主基调,建议关注“产能出清”和“新技术迭代”两条主线。(资料参考:《中原证券:预计去库存和去产能仍是光伏业主基调 关注出清信号和技术迭代》,2025.06.20)

考虑到光伏产业专业门槛较高,关注相关指数基金或是适合普通投资者的更佳方式。以银华基金旗下的光伏50ETF(516880)为例,主要采用完全复制法,紧密跟踪中证光伏产业指数(931151.CSI)。

据公开资料显示,中证光伏产业指数将主营业务涉及光伏产业链上、中、下游的上市公司股票作为待选样本,选取不超过50家最具代表性公司作为样本股,反映光伏产业公司的整体表现。展望未来,光伏产业供给侧困境反转或见曙光。投资者可考虑借助光伏50ETF(516880),力争把握光伏产业机遇期。(资料参考:中证指数官网;国金证券,《光伏中期策略:供给侧困境反转见曙光,看好产能再全球化、技术迭代破局机会》,2025.6.8)

风险提示:

王帅履历:硕士学位。曾就职于泰康资产管理有限责任公司、工银瑞信基金管理有限公司、工银瑞信投资管理有限公司,2018年8月加入银华基金,任量化投资部基金经理。曾担任银华深证100ETF(2019.6.28-2021.2.25)、银华中证研发创新100ETF(2019.11.1-2021.5.19)、银华巨潮小盘价值ETF(2019.12.6-2021.2.25)、银华中证5G通信主题ETF联接A(2020.5.28-2023.4.12)、银华中证农业ETF(2020.12.10-2022.6.20)、银华中证5G通信主题ETF联接C(2021.1.4-2023.04.12)、银华巨潮小盘价值ETF联接基金A(2021.2.3-2022.6.20)、银华中证影视ETF(2021.2.9-2022.6.20)、银华中证有色金属ETF(2021.3.10-2022.6.20)、食品ETF(2021.10.26-2023.4.6)、化工产业ETF(2021.12.7-2023.7.28)、物流快递ETF(2022.1.4-2024.1.23)、消费电子龙头ETF(2022.2.18-2023.3.17)、电力指数ETF(2022.6.30-2024.1.23)、1000增强ETF(2022.11.24-2024.1.23)、沪深300价值ETF(2022.12.29-2024.1.23)基金经理。

现管理基金如下:5GETF(2020.1.22起),创新药ETF(2020.3.20起)、光伏50ETF(2021.1.5起)、沪港深500ETF(2021.2.4起)、券商ETF(2021.3.3起)、基建ETF(2021.4.29起)、双创50ETF基金(2021.6.29起)、银华中证创新药产业ETF发起式联接A/C(2021.12.30)、沪深300成长ETF(2022.9.1起)、央企科技引领ETF(2023.6.26起)、800增强ETF(2023.8.23起)、银华中证国新央企科技引领ETF联接A/C(2024.1.25起)、A50ETF基金(2024.3.6起)、银华中证A50ETF联接A/C(2024.5.22起)、银华中证A50ETF联接I(2024.11.13起)、上证180ETF基金(2025.1.17起)、银华上证180ETF发起式联接A/C/I(2025.2.5起)、现金流ETF基金(2025.4.9起)。

王帅现管理基金业绩如下:

5GETF于2020年1月22日成立,2021年、2022年、2023年、2024年、自基金合同生效起至今的净值增长率依次为5.71%、-37.27%、15.88%、24.06%、-8.92%,同期业绩比较基准收益率依次为6.05%、-38.04%、15.85%、23.37%、-3.55%。

创新药ETF于2020年3月20日成立,2021年、2022年、2023年、2024年、自成立以来净值增长率依次为-9.90%、-25.26%、-11.94%、-15.64%、-26.11%,同期业绩比较基准依次为-10.61%、-25.74%、-11.91%、-16.51%、-19.23%。

光伏50ETF于2021年1月5日成立,2022年、2023年、2024年、自基金合同生效起至今的净值增长率依次为-19.67%、-35.01%、-13.79%、-39.79%,同期业绩比较基准收益率依次为-20.15%、-36.38%、-15.93%、-42.89%。

沪港深500ETF于2021年2月4日成立,2022年、2023年、2024年、自基金合同生效起至今的净值增长率依次为-14.72%、-9.21%、20.23%、-13.65%,同期业绩比较基准收益率依次为-17.46%、-11.97%、17.56%、-23.21%。

券商ETF于2021年3月3日成立,2022年、2023年、2024年、自基金合同生效起至今的净值增长率依次为-25.63%、4.21%、27.87%、2.83%,同期业绩比较基准收益率依次为-27.37%、3.04%、27.26%、-4.94%。

基建ETF于2021年4月29日成立,2022年、2023年、2024年、自基金合同生效起至今的净值增长率依次为-15.91%、-2.93%、17.47%、3.45%,同期业绩比较基准收益率依次为-17.14%、-4.81%、14.33%、-4.10%。

双创50ETF基金于2021年6月29日成立,2022年、2023年、2024年、自基金合同生效起至今的净值增长率依次为-27.87%、-18.21%、14.81%、-44.84%,同期业绩比较基准收益率依次为-28.32%、-18.83%、13.63%、-45.28%。

银华中证创新药产业ETF发起式联接A于2021年12月30日成立,2022年、2023年、2024年、自基金合同生效起至今的净值增长率依次为-23.38%、-11.59%、-14.13%、-38.48%,同期业绩比较基准收益率依次为-24.44%、-11.24%、-15.55%、-39.76%。

银华中证创新药产业ETF发起式联接C于2021年12月30日成立,2022年、2023年、2024年、自基金合同生效起至今的净值增长率依次为-23.45%、-11.68%、-14.22%、-38.67%,同期业绩比较基准收益率依次为-24.44%、-11.24%、-15.55%、-39.76%。

沪深300成长ETF于2022年9月1日成立,2023年、2024年、自基金合同生效起至今的净值增长率依次为-20.77%、6.41%、-22.28%,同期业绩比较基准收益率依次为-21.85%、4.24%、-25.69%。

央企科技引领ETF于2023年6月26日成立,2024年、自基金合同生效起至今的净值增长率依次为3.55%、-12.93%,同期业绩比较基准收益率依次为1.91%、-15.36%。

800增强ETF于2023年8月23日成立,2024年、自基金合同生效起至今的净值增长率依次为16.00%、7.82%,同期业绩比较基准收益率依次为12.20%、3.06%。

银华中证国新央企科技引领ETF联接A于2024年1月25日成立,自基金合同生效起至今的净值增长率为13.27%,同期业绩比较基准收益率为15.25%。

银华中证国新央企科技引领ETF联接C于2024年1月25日成立,自基金合同生效起至今的净值增长率为12.93%,同期业绩比较基准收益率为15.25%。

A50ETF基金于2024年3月6日成立,自基金合同生效起至今的净值增长率为13.36%,同期业绩比较基准收益率为11.54%。

银华中证A50ETF联接A于2024年5月22日成立,自基金合同生效起至今的净值增长率为12.93%,同期业绩比较基准收益率为7.43%。

银华中证A50ETF联接C于2024年5月22日成立,自基金合同生效起至今的净值增长率为12.69%,同期业绩比较基准收益率为7.43%。

(数据来源:基金定期报告;截至2025.3.31)

投资有风险,投资需谨慎。基金是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

还没有评论,来说两句吧...